薪資科目百百種,免稅所得有那些,一張圖告訴你!

▲薪資科目百百種,免稅所得有那些,一張圖告訴你!圖片來源:pixabay,CC Licensed,經編輯後製。

文/聯和趨動顧問說

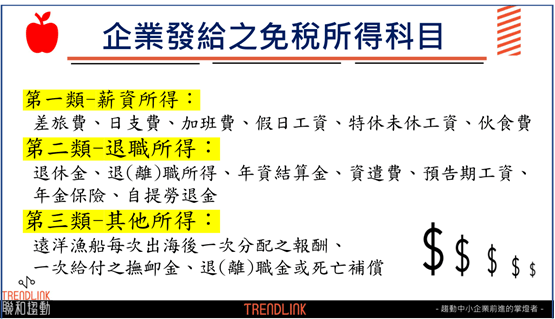

企業因為業務及管理需求,會依據這種情境或獎勵給予薪資的科目發放;企業這方面的給予,通常分為三類所得:薪資所得、退職所得、其他所得。而每種類別所得科目皆有多種,或應稅或免稅,各項薪資科目權利義務、適用之稅法及勞保、健保、勞退金之間關係的應用執行如何分辨?本篇內容針對下圖所示免納入員工薪資所得總額之免稅科目做出詳盡的說明。

▲企業發給之免稅所得科目。圖片來源:聯和趨動。

各種薪資免稅所得的定義

-

第一類:薪資所得

(1)差旅費:是指企業依據出差管理辦法之出差期間而產生的交通費、住宿費和因公而產生之雜費等各項費用,並需檢據申請核銷,免列入薪資所得。

(2)日支費:或稱之為「零用金」,在於勞工出差期間的特支費或個人支出補貼,企業依據國稅局公告知各國各地區之每日核銷標準而給予員工出差補貼,不須檢據申請核銷,免列入薪資所得。

(3)加班費:依勞動基準法第24條和第32條規定的限度內支領的加班費可免納所得稅,平日超出正常工作時間或休息日出勤皆稱為延長工作時間給予加班費,46小時內的加班費免列入薪資所得。企業如符合勞動基準法第32條第2項及第3項規定者,每月不超過54小時,每3個月不超過138小時內的加班費免列入薪資所得。

(4)假日工資:在國定假日、例假日、特別休假日因出勤領取的加班費,符合勞動基準法第32條第4項出勤及第39、40條規定給予加班費者,免列入薪資所得;且加班時數在每日8小時內,可以不計入「每月平日延長之工作總時數」內計算。另外,颱風、洪水、地震及其他經目的事業主管機關認定屬天然災害者,全日工時均免稅(財政部74/11/13台財稅字第24778號函)。

(5)特休未休工資:符合勞動基準法第38條第1項給予之特別休假日,本特別休假日原意是讓具有一定年資之勞工有足夠天數的休息;如因同條第5項應休未休特休之日數符合勞動基準法施行細則24-1條第1項第1款之工資計算者,免列入薪資所得。

(6)伙食費:企業依據員工出勤實際供給膳食或按月定額發給員工伙食代金,每人每月伙食費,包括加班誤餐費,在新臺幣(以下同)2,400元內者,免列員工薪資所得。

-

第二類:退職所得

(1)退休金:企業依據勞動基準法第53、54、55條給予之舊制勞工退休金,及依勞工退休金條例第24條及同條例施行細則第41條規定,由勞工保險局發給之退休金。

(2)退(離)職所得:員工退(離)職時,企業基於員工在職之辛勞與貢獻,於終止勞動契約後,加發之款項仍屬退(離)職所得。

(3)資遣費:企業依據勞動基準法第11條,或員工依據同法第14條要求企業資遣;舊制年資者適用勞動基準法第17條計算基數,新制年資者適用勞工退休金條例第12條計算基數,兩者基數加總後乘以勞動基準法第2條第一項第四款平均工資所得出之資遣費

(4)預告期工資:企業因勞動基準法第11條資遣勞工,應依其在職年資給予勞動基準法第16條之規定預告,如為預告則須給其預告期間日數的工資或平均工資取其高者之預告期工資

(5)年資結算金:適用或不適用勞動基準法行業之勞工,於勞工退休金條例實施後,仍服務於同一事業單位並結清以前工作年資,其自該事業單位領取之年資結算金。

(6)年金保險:依據勞動基準法第35條規定,事業單位僱用勞工人數二百人以上,經工會同意,或無工會者,經勞資會議同意後,得為以書面選擇投保年金保險之勞工,投保符合保險法規定之年金保險。其年金保險給付為勞工退休金同意。

(7)自提勞退金:依勞工退休金條例第14條第3項規定自願提繳並得自當年度所得 總額中扣除之金額,以依同條第2項規定之月提繳工資分級表所列之月提繳工資,按勞工自願提繳之比率計算之;其扣除金 額,以月提繳工資分級表上限15萬元之最高6%。

以上退職所得,依據財政部於108年12月19日公告109年度計算退職所得定額免稅的金額,計算方式如下:

一、一次領取者:

(一)一次領取總額在「18萬元乘以退職服務年資」的金額以下者,所得額為0。

(二)超過「18萬元乘以退職服務年資」的金額,未達「36萬2千元乘以退職服務年資」的金額部分,以其半數為所得額。

(三)超過「36萬2千元乘以退職服務年資」的金額部分,全數為所得額。

二、分期領取者:以全年領取總額,在78萬1千元內免列入所得額。

三、兼領一次退職所得及分期退職所得者:前二款規定可減除之金額,應依其領取一次及分期退職所得之比例分別計算之。

-

第三類:其他所得

(1)遠洋漁船每次出海後一次分配之報酬:個人受僱從事遠洋漁業於每次出海後一次分配之報酬,屬所得稅法第14條第3項規定之變動所得,依所得稅法規定,其所得之半數可以免納所得稅。

(2)一次給付之撫恤金、退(離)職金或死亡補償:個人因執行職務而死亡,其遺族依法領取之撫卹金或死亡補償免納所得稅;如非因執行職務死亡者,其遺族領取的金額列入上述退職所得合併申報。

薪資免稅所得對企業及勞工的稅賦影響?

(1)免稅所得對企業的稅賦影響:企業向國稅局申報營利事業所得稅方式分為書審、擴大書審及查帳方式;不管企業依據那種方式申報,員工自企業所領之薪資有可能全額或不足額申報的狀況。企業申報如為查帳方式通常會以實際支出費用全額申報,對企業來說不管是員工所得應稅還是免稅,皆可以全額列為企業的費用,節省營利所得稅。

(2)免稅所得對勞工的稅賦影響:員工自企業領取的金額本應扣除免稅科目相關規定後全額申報所得;但是企業申報營業所得方式如為書審或擴大書審時,在企業對於費用支出不至於影響營利所得稅的情況下很有可能未全額申報,但員工仍須自行檢視所領薪獎扣除免稅科目相關規定金額後全額申報。

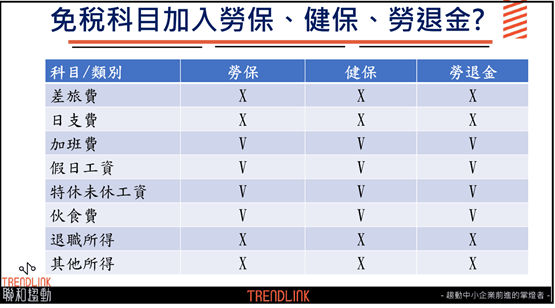

薪資免稅科目要加入勞保、健保、勞退金的投保計算嗎?

勞工保險條例第27條、全民健康保險法施行細則第46條、勞工退休金條例第14條等規定,應依據勞動基準法工資定義(另詳細說明)之數額對應之投保級距投保跟提繳勞工退休金。

而薪資免稅科目與勞保、健保、勞退金是否投保的認定如下圖:

▲免稅科目加入勞保、健保、勞退金。圖片來源:聯和趨動。

差旅費以發票請款實支實銷,故不符合工資的定義;日支費為勞工出差期間的特支費或個人支出補貼、退職所得及其他所得等,跟工作勞務付出並無對價性關係,故不符合工資的定義。至於加班費、假日工資、特休未修工資則因勞工之勞務付出之所得,故為工資;伙食費雖為勞工工作期間伙食之補貼,但提供之金錢或實物為經常性之給與,故為工資。

以上是我們今天的分享,不知道大家有沒有對免稅所得科目的定義更加了解了呢?如果還有疑問的話,歡迎在下方留言與我們互動;如果想要知道正確的薪資結構科目設計怎麼做的話,也可以聯絡我們,我們會盡快跟您約定時間諮詢喔!